Mẫu công văn giải trình nộp chậm tờ khai thuế được soạn thảo khi quá hạn nộp tờ khai thuế mà doanh nghiệp chưa kịp nộp. Đây là văn bản giúp cho doanh nghiệp hạn chế được mức phạt chậm nộp của cục thuế. Cụ thể hơn về vấn đề này, mời quý độc giả theo dõi nội dung tư vấn dưới bài viết.

1. Các tình tiết giảm nhẹ khi nộp chậm tờ khai

Căn cứ theo Điều 9 Luật xử lý vi phạm hành chính 2012, các tình tiết giảm nhẹ bao gồm:

- Người vi phạm đã có hành vi ngăn chặn hậu quả hoặc tự nguyện khắc phục hậu quả

- Người vi phạm đã tự nguyện khai báo, tích cực giúp đỡ cơ quan chức năng phát hiện và xử lý vi phạm hành chính;

- Vi phạm trong tình trạng bị kích động về tinh thần do hành vi trái pháp luật của người khác gây ra; vượt quá giới hạn phòng vệ chính đáng; vượt quá yêu cầu của tình thế cấp thiết;

- Vi phạm do bị ép buộc hoặc bị lệ thuộc;

- Người vi phạm là phụ nữ mang thai, người già yếu, người có bệnh hoặc khuyết tật làm hạn chế khả năng nhận thức và điều khiển hành vi của mình;

- Vi phạm vì hoàn cảnh đặc biệt khó khăn mà không do mình gây ra;

- Vi phạm do trình độ lạc hậu.

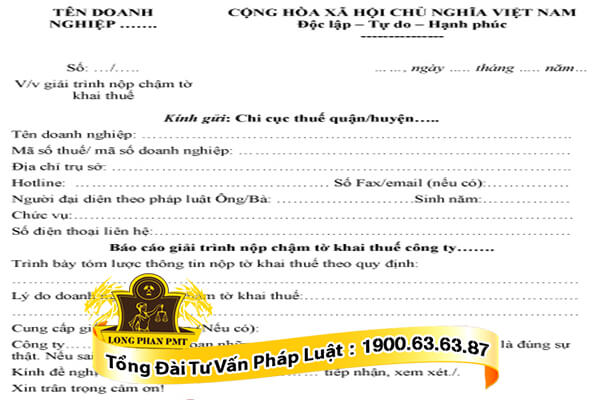

2. Mẫu công văn giải trình nộp chậm tờ khai thuế

Để hạn chế tình trạng nộp chậm tờ khai thuế hoặc các vi phạm pháp lý liên quan, người nộp thuế cần nắm rõ các quy định của pháp luật về nghĩa vụ thuế của mình cũng như cách tính các loại thuế, địa điểm và thời hạn nộp hồ sơ khai thuế.

- Chi tiết xem tại đây: Thủ tục khai thuế của doanh nghiệp

Khai thuế cho doanh nghiệp tư nhân

Căn cứ theo Điều 34 Thông tư 156/2013/TT-BCT, sau khi đã xác định được thời hạn nộp hồ sơ khai thuế, thì số ngày chậm nộp được tính từ ngày liền kề sau ngày cuối cùng của hạn nộp tờ khai. Khi đó, doanh nghiệp phải tiến hành soạn thảo công văn giải trình về việc nộp chậm tờ khai thuế để hạn chế mức phạt chậm nộp.

Biểu mẫu công văn giải trình nộp chậm tờ khai thuế gồm các thông tin sau đây:

- Tên đơn vị;

- Mã số thuế;

- Địa chỉ doanh nghiệp;

- Họ tên, chức vụ người đại diện doanh nghiệp;

- Trình bày lý do chậm nộp để được hưởng tình tiết giảm nhẹ theo Điều 9 Luật xử lý vi phạm hành chính 2012.

3. Các mẫu công văn liên quan

3.1. Mẫu công văn gia hạn nộp hồ sơ khai thuế

Căn cứ theo quy định tại Khoản 4 Điều 10 Thông tư 156/2013/TT-BTC, trường hợp người nộp thuế không có khả năng nộp hồ sơ khai thuế đúng hạn do thiên tai, hỏa hoạn, tai nạn bất ngờ thì được thủ trưởng cơ quan thuế quản lý trực tiếp gia hạn nộp hồ sơ khai thuế.

Mẫu công văn gia hạn nộp hồ sơ khai thuế gồm các thông tin sau:

- Tên đơn vị;

- Mã số thuế;

- Địa chỉ doanh nghiệp;

- Họ tên, chức vụ người đại diện doanh nghiệp;

- Trình bày lý do đề nghị gia hạn như: thiên tai, hỏa hoạn, tai nạn bất ngờ (có xác nhận của ủy ban nhân dân xã, phường, thị trấn hoặc công an xã, phường, thị trấn nơi phát sinh trường hợp được gia hạn nộp hồ sơ khai thuế).

3.2. Khai bổ sung hồ sơ khai thuế

Căn cứ theo Khoản 5 Điều 10 Thông tư 156/2013/TT-BTC, sau khi hết hạn nộp hồ sơ khai thuế theo quy định, người nộp thuế phát hiện hồ sơ khai thuế đã nộp cho cơ quan thuế có sai sót thì được khai bổ sung hồ sơ khai thuế.

Hồ sơ khai bổ sung gồm:

- Tờ khai thuế của kỳ tính thuế bị sai sót đã được bổ sung, điều chỉnh;

- Bản giải trình khai bổ sung, điều chỉnh mẫu số 01/KHBS (trong trường hợp khai bổ sung, điều chỉnh có phát sinh chênh lệch tiền thuế);

- Tài liệu kèm theo giải thích số liệu trong bản giải trình khai bổ sung, điều chỉnh.

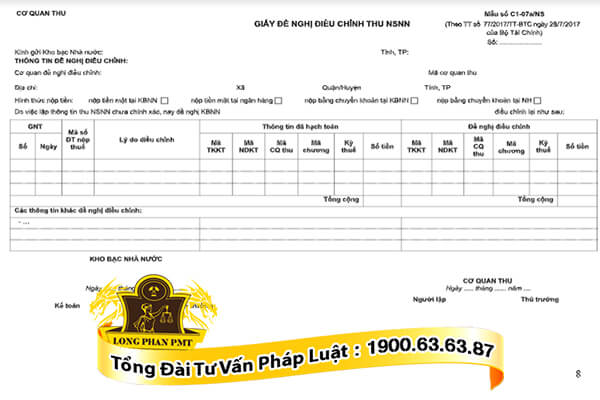

3.3. Mẫu công văn điều chỉnh tiểu mục nộp thuế

Mẫu công văn điều chỉnh tiểu mục nộp thuế được soạn thảo dựa trên Mẫu C1-07a/NS ban hành kèm theo Thông tư 19/2020/TT-BTC, cụ thể:

Thông tin đề nghị điều chỉnh:

- Cơ quan/cá nhân đề nghị điều chỉnh;

- Mã số thuế/ CMND,Cơ quan thu thuế;

- Địa chỉ;

- Hình thức nộp tiền.

Thông tin đã hạch toán gồm:

- Mã số đối tương nộp thuế;

- Nội dung nộp ngân sách nhà nước;

- Mã TKKT: Liên hệ với cơ quan thuế;

- Mã NDKT: Viết theo giấy nộp tiền vào NSNN;

- Mã CQ thu: Liên hệ với cơ quan thuế;

- Mã chương: Viết theo giấy nộp tiền vào NSNN;

- Số tiền thuế đã nộp.

Đề nghị điều chỉnh lại các nội dung nêu tại thông tin đã hạch toán (ghi cụ thể, chi tiết như phần thông tin đã hạch toán)

Cần lưu ý, Số tiền tổng cộng ở mục thông tin đã khai báo và mục điều chỉnh không được chênh lệch với nhau.

Trên đây là toàn bộ nội dung tư vấn liên quan đến mẫu công văn giải trình chậm nộp tờ khai thuế. Mọi ý kiến thắc mắc liên quan đến soạn thảo các mẫu công văn, vui lòng liên hệ hotline để được luật sự giải đáp chi tiết. Xin cảm ơn./.

Có thể bạn quan tâm

Bài viết nói về: Mẫu công văn giải trình nộp chậm tờ khai thuế

Nguồn trích dẫn từ:Luật Long Phan PMT

Tác giả:Luật Long Phan PMT

June 03, 2020 at 07:00AM

0 comments

Đăng nhận xét